Cepton 上市背后:技术打底,绑定 Tier 1,赢得全球最大激光雷达量产订单

今年 2 月 17 日,激光雷达公司 Cepton 与空白支票公司 Growth Capital Acquisition Corp. 合并上市,成功登录纳斯达克。

激光雷达初创公司借壳上市已屡见不鲜。从 2020 年开始,Velodyne、Luminar、Ouster、Aeva、Innoviz、AEye、Quanergy 等 7 家激光雷达公司先后通过 SPAC 方式上市。

经过 6 年的发展,Cepton 迎来了一个新的里程碑,不仅在资本市场上获取新的胜利,也赢得了车企的认可。

最近,Cepton 与通用汽车达成激光雷达系列生产供应协议,用以支持通用汽车最新 Ultra Cruise(超级巡航)自动驾驶辅助技术。这也是迄今为止业内已知的激光雷达量产规模最大的订单。

01

成立六年,累计融资 1.764 亿美元

独特技术成就强势竞争力

自 2016 年成立以来,Cepton 就颇受资本市场认可,累计完成 1.764 亿美元融资。

不断获得融资的背后,是 Cepton 自研的微动专利技术(MMT)以及实力不俗的产品。

MMT,全称为 Micro Motion Technology(微动技术),是 Cepton 自主研发的成像技术,区别于传统主流的 MEMS、Flash 和 OPA 技术路径。

MMT 的技术原理,是发射和接受端信号连接,并使其保持运动,在运动过程中保持光学共轭,完成各个空间内的扫描;在此过程中,运动幅度较小,以免电机磨损。

这有点类似于扬声器和投影仪的技术原理。

Cepton 联合创始人兼 CEO 裴军曾解释:MMT 是一种用于激光雷达的独特成像技术,采用类似扬声器的音圈技术,专有的光学阵列会连接到音圈,当音圈通电时会产生微动,借助种微动激光雷达就能够扫描图像。

总结来说,这种扫描成像机制的优势在于:

内部机构件几乎不会有损耗;

光源与探测器都是从镜头直出直入,无需任何扫描镜,不像微振镜或者旋转镜会反射光,从而产生衰减和偏振现象,可靠性有保证;

这种设计具有最简单的光路,可产生最高的效率和最少的组件数量。

此外,与传统激光雷达强调「线」的概念不同,Cepton 的激光雷达更强调分辨率。MMT 兼具横向和纵向分辨率。

一直以来,垂直方向的分辨率是旋转激光雷达的痛点,而 Cepton 激光雷达的垂直方向分辨率可以达到市面上激光雷达的 4 到 5 倍。

在激光雷达照明和探测技术的选择上,Cepton 分别使用了当前主流的 905nm 激光和硅雪崩光电二极管(Si APDs),利用激光器波长飞行时间(TOF)来检测距离,结合专研的微动技术形成 3D 图像。

另外,为实现低功耗和小体积,Cepton 还专门研发了激光雷达专用引擎 ASIC,以此提升电子部件集成度,体积更小,可靠性更强。

无论是自研激光雷达行业专用引擎 ASIC,还是推出具备独特优势的 MMT 技术,都是为了在成本、性能和可靠性之间取得平衡。

裴军认为,激光雷达公司成功的唯一标准就是拿到订单,因此成本就必须要考虑进去,性能和可靠性自然也不能舍去。

02

产品性能强、体积小

绑定 Tier1 顺利斩获通用汽车大单

根据探测距离不同,Cepton 推出了三种激光雷达产品:短程(Nova)、长距离 (Vista X) 和超长距离(Vista T)。

其中,Vista是 Cepton 推出的第一款车规级激光雷达产品,也是业内最早实现高性能、长距离激光雷达批量价格小于 1000 美元的公司之一。

1)Vista X 作为汽车级激光雷达,非常具有吸引力:检测距离可达 200 米,外形紧凑,还针对车辆集成进行了优化,具有功耗低、成本低(售价低于 500 美元)的优势。

2)Vista T 为可嵌入式激光雷达,检测距离可达 300 米,同样具有功耗低、成本低(售价低于 500 美元)的优势。

3)在今年 1 月份,Cepton 又推出了第一款宽视场、近距离应用的微型激光雷达 Nova,并将价格压到 100 美元以内。

Nova 角度分辨率高达 0.3°,最大射程可达 30 米,主要解决当前传感器技术在近距离物体检测方面的问题,如盲点检测、小物体检测、自动泊车辅助和车辆周围自由空间估计等。

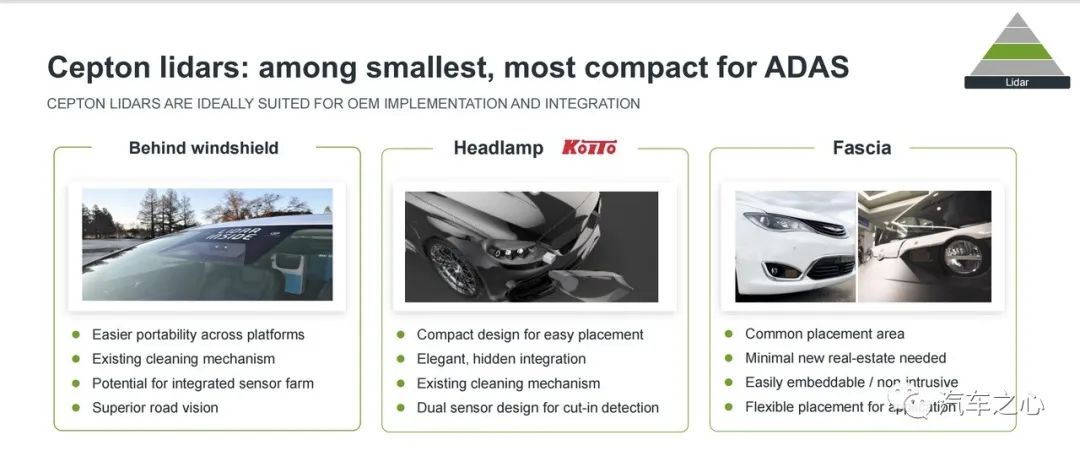

Cepton 激光雷达的主要优势是尺寸小、功耗低,这样一来就可以提高车辆集成的灵活性,将其灵活置放在各种位置,如挡风玻璃后面、前照灯内、保险杠内或仪表板内。

作为一家年轻的激光雷达企业,Cepton 并不激进,而是沿用传统的产业链合作模式,与 Tier1 日本汽车照明供应商小糸制作所 Koito 建立合作。

Cepton 为 Koito 定制自动驾驶专用微型激光雷达解决方案,利用自研的 MMT 微动技术,设计紧凑的小型激光雷达可直接嵌入到车辆大灯和尾灯中。

裴军认为:「从 Tier 2 到 Tier 1 再到车企的经典供应链模型已经建立了一个多世纪,提高激光雷达产量的一大法宝就是继续沿用这种模型。

对于像 Cepton 这样的年轻激光雷达公司,如果没有 Tier 1 为激光雷达的技术、质量和可靠性做担保,任何车企都不会与从未向汽车行业供过货的激光雷达公司合作。」

早在去年 7 月,Cepton 宣布获得一家顶级汽车车企的大单。

如今,随着 Cepton 成功登陆纳斯达克,谜底也最终揭晓——就是业内传闻已久的通用汽车。

Cepton 捆绑 Koito 的策略在其后来斩获通用汽车大单中发挥了重要作用,这正好印证了裴军的看法。

过去几十年,Koito 一直是通用汽车的一级供应商。当初 Koito 正是看中了 Cepton 自研的 MMT 微动技术。

而通用从将近 40 家激光雷达供应商中选择 Cepton,也是通过 Cepton 与 Koito 的合作关系实现的。

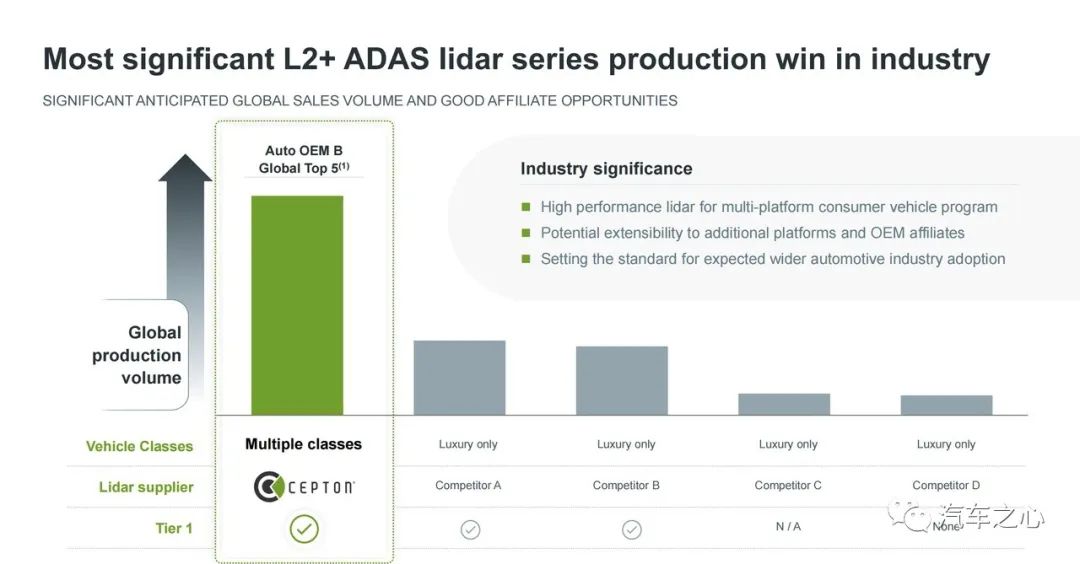

当然,更为重要的是,相比与竞争对手,Cepton 激光雷达产品不仅性能出色,尤为关键的是能扩展应用到通用多平台车型。

那么,通用汽车与 Cepton 如何开展合作?

具体来说,通用将会在下一代高级辅助驾驶系统(ADAS)Ultra Cruise 内装载 Cepton 激光雷达,从 2023 年开始将其部署于旗下基于三种车型平台的多种车型中,并不仅仅局限于豪华车系。

这一合作的初始期限是四年,也就是说,在 2023-2027 年期间,Cepton 是通用汽车唯一的激光雷达供应商。

与通用合作的细节,具体来看:

2023 年,Cepton 激光雷达进入通用汽车 4 个车型;

2024 年再进入 4 个车型;这样算下来,仅通用一家车企就会有至少八种车型搭载 Cepton 激光雷达。

2025 年,通用将推出四款新车型,仍将搭载 Cepton 激光雷达,目前这几款新车型仍处于规划设计阶段。

2025 年以后,Cepton 激光雷达有可能扩展到更多车型、更大市场上,还会获得更多的合作伙伴。

这不仅是迄今为止业内已知最大规模的激光雷达订单,也将是汽车行业首次实现激光雷达技术大规模应用于 ADAS 市场,可以说是意义飞凡。

此前,通用汽车在已量产的 L2 级 Super Cruise 系统中采用了基于激光雷达采集的高精地图数据作为辅助。

此次二者合作之后,Cepton 激光雷达可以用来支持通用的 Ultra Cruise 系统,满足可脱手 L3 级自动驾驶的需求,助力通用汽车自动驾驶能力再上一个台阶。

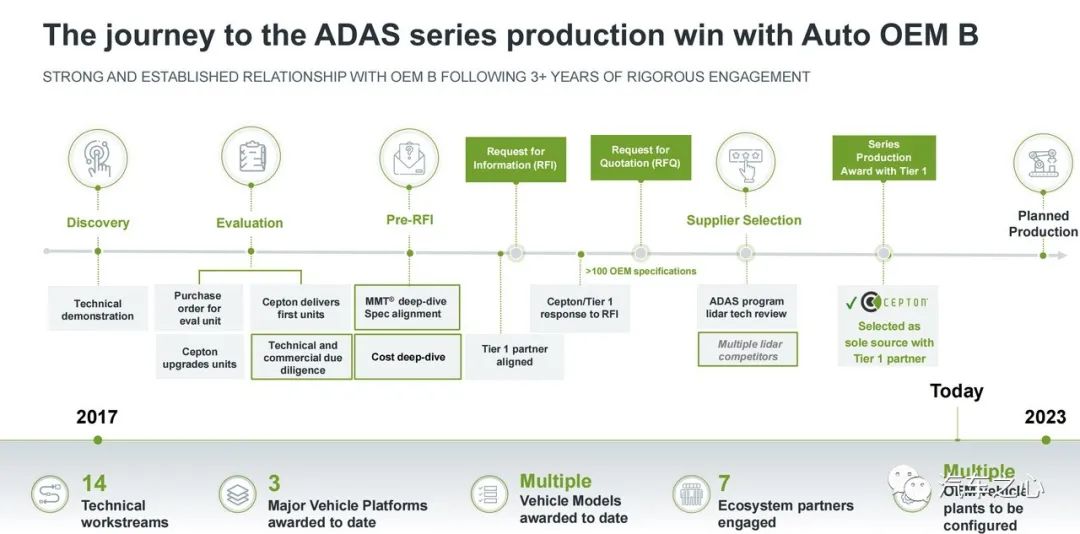

实际上,Cepton 拿下通用汽车订单并不是一蹴而就的。

在此之前,双方已经进行了三年多的深入对接。

Cepton 要向通用证明技术实力、提供样件以及根据通用 100 多项技术规格要求进行技术和商业化平衡,才能进入通用汽车激光雷达供应商备选名单。

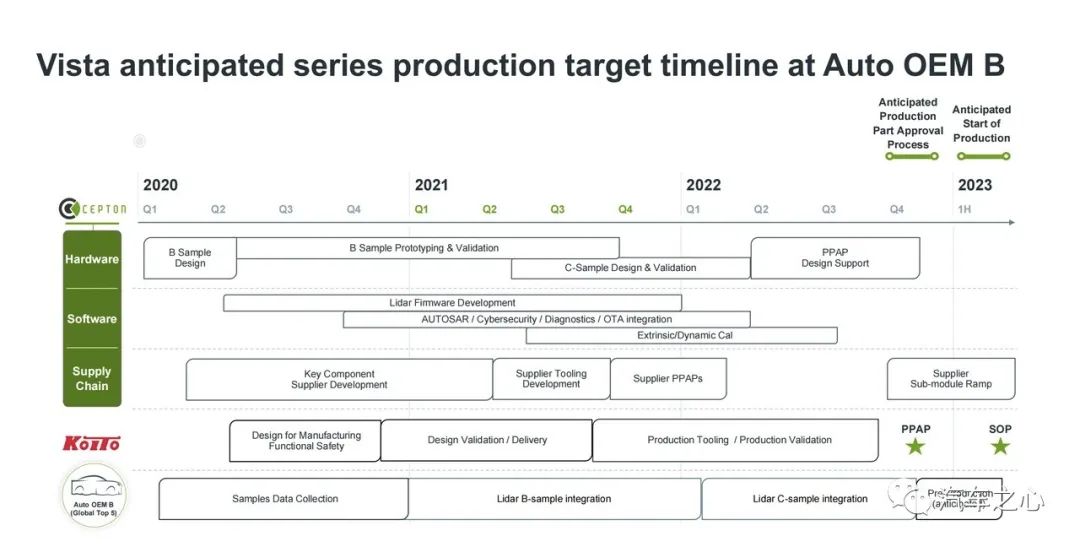

Cepton 与通用的合作,涉及到硬件、软件以及供应链等多方面,单就确认激光雷达产品这一环来说就耗时耗力:

Cepton 在 2020 第一季度向通用提交了手工样件设计,此后双方关于手工样件的商讨确认一直持续到 2021 年底,期间 Cepton 提交了手工样件原型产品;

2021 年第二季度到 2022 年第二季度,Cepton 提交批量样件,双方开启商讨确认过程;

2022 年第二季度到年底,Cepton 会提供出 PPAP 样件,预计到今年底双方可确认样件;此后还要进行小规模试产,预计到 2023 年可进入 SOP 阶段。

但这一合作并非只有这一个环节,其中还包含了原材料采购、开模以及与 Koito 协调合作等多个环节。

拿下通用订单,不仅有 Koito 的关系加持,技术实力才是根本。而 Cepton 在提升产品技术实力上也一直默默发力。

就在今年初,Cepton 与全球光学解决方案领头羊艾迈斯欧司朗(ams OSRAM)达成合作,在高级驾驶辅助系统(ADAS)和自动驾驶汽车(AV)等领域提供激光雷达解决方案。

在寻找激光源合作伙伴的过程中,Cepton 看中了艾迈斯欧司朗的高性能、紧凑尺寸和汽车级边缘发射激光器。

艾迈斯欧司朗数十年来为市场提供了一系列先进的边缘发射激光器(EEL)和垂直腔面发射激光器(VCSEL)。

还向市场推出了第一台 905nm 边缘发射激光器,其 905nm 激光器能够提供自动驾驶汽车在雨、雪、雾等恶劣天气条件下运行所需的远程测量。

03

ADAS 成激光雷达最大市场

Cepton 押宝成功

在与车企的关系中,Cepton 也有着清醒的认知。

「飞轮效应」——这是 Cepton 用来形容与车企的共生关系。

所谓「飞轮效应」,最开始要让静止的飞轮转动起来需要较大外力才行,一旦转动起来,由于惯性加持,无需过多外力就可保持这一状态。

在 Cepton 与车企的合作中,车辆设计以及 ADAS 功能实现会考虑到 Cepton 激光雷达的影响,设计周期(一般三年以上)内会不断进行优化完善,前期需要进行大量复杂工作。

一旦验证合适推进到实际生产阶段,Cepton 就会作为重要一环融入到车企相关平台和车型的供应链中,这一合作流程完善之后,保持飞轮转动进而实现大规模批量化生产就是自然而然的事情,而成本也能相应降低。

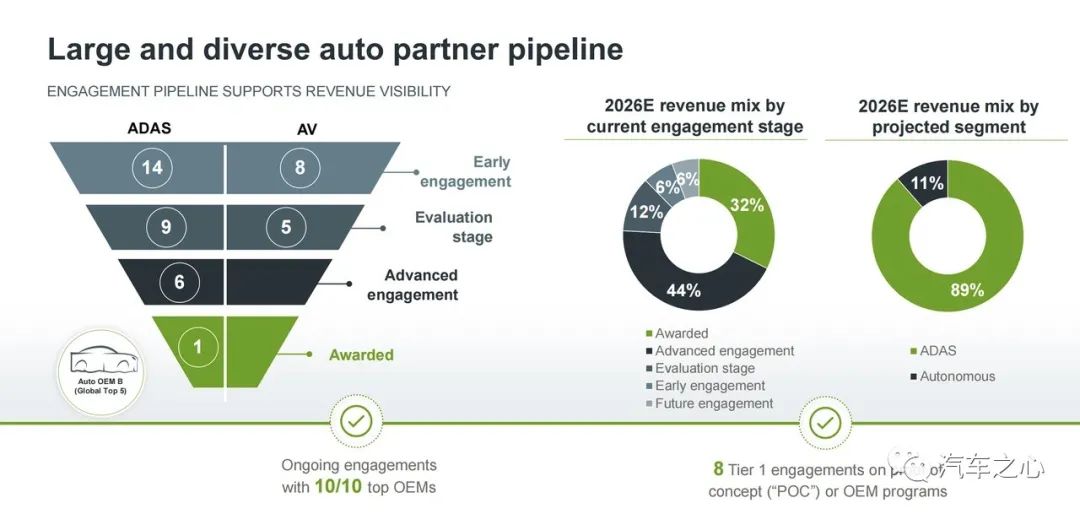

目前,Cepton 正与全球前十的车企接洽合作事宜,合作范围涉及 ADAS 和自动驾驶两个领域。

当然,激光雷达落地的重点依然在 ADAS 上。

从合作项目来看,Cepton 有 14 个 ADAS 项目合作处于早期接洽阶段,有 9 个项目已经推进到评估阶段,还有 6 个已经进入敲定前的深度接洽阶段。

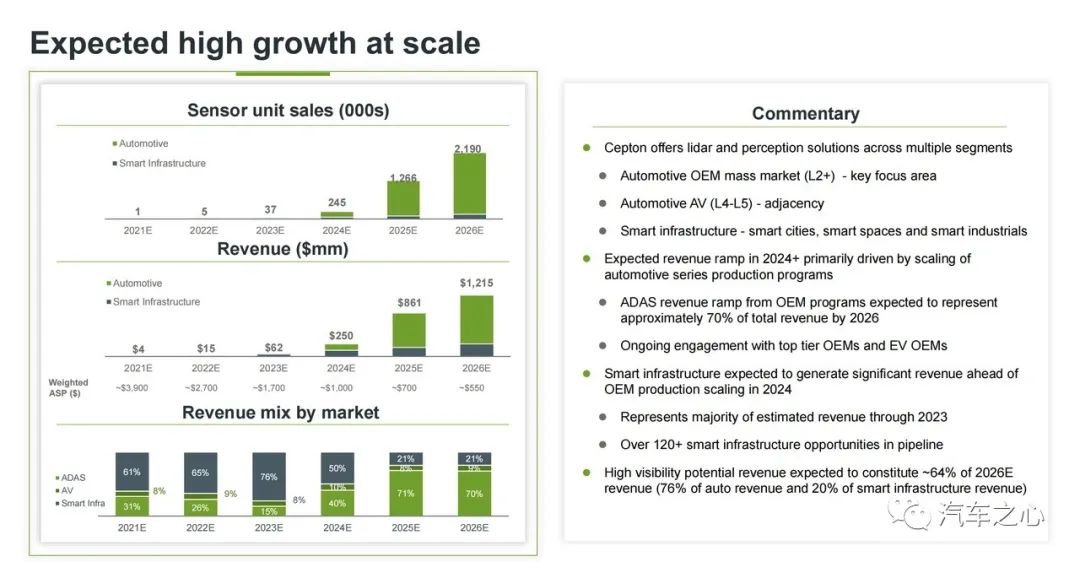

从预期市场收入结构来看,从 2023 年开始 ADAS 市场开始高速增长,到 2026 年收入占比近 70%,自动驾驶市场收入基本维持在 10% 左右,原来占据 Cepton 收入大头的智慧基建领域占比随之降低。

这也说明,随着与车企合作稳步推进,激光雷达上车成为市场消费需求,未来几年将会是 Cepton 押注 ADAS 的收获期。

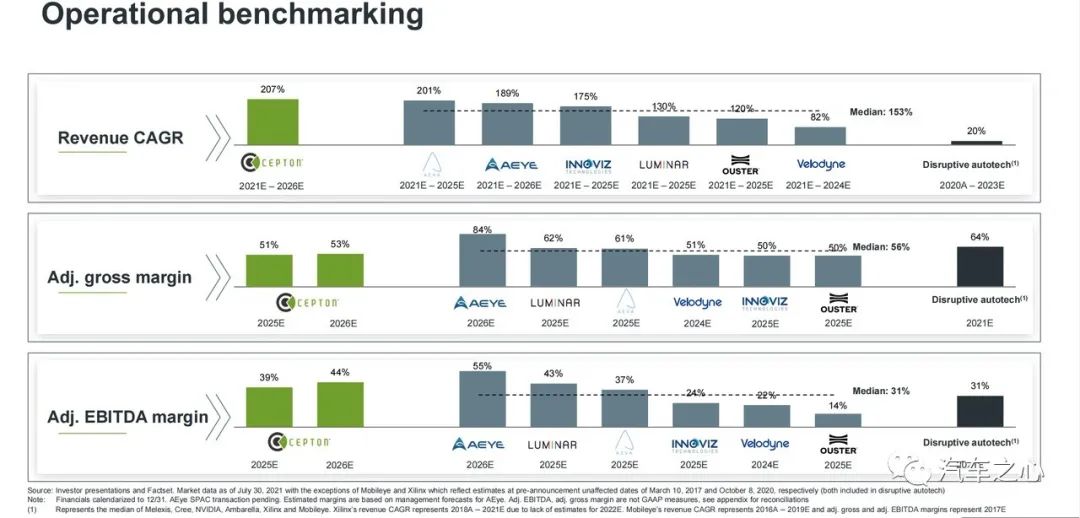

对比 AEye、Aeva、Luminar、Velodyne、Innoviz、Ouster 这几家激光雷达企业,未来五年内 Aeva 年复合增长率最高,可达 201%。

即便是最低的 Velodyne 也有 82%,激光雷达市场前景广阔,但企业之间差异较大。

这六家激光雷达公司的年复合增长率中位数达到 153%,而 Cepton 年复合增长率可达 207%,不仅远远超过六家企业中位数值,还将最高的 Aeva 甩在后面。

从调整后毛利率来看,行业内主要企业可实现 50% 毛利率;Aeva 居于高位,可达 84%;Cepton 可实现至少 51% 毛利率,这个毛利率处于中间水准,仍有上升空间。

如果比较调整后息税折旧摊销前利润,Cepton 仍旧表现不俗。行业整体保持在 14%—55% 之间,Cepton 已经处在 40% 左右,且处于上升态势,将会逐渐拉平与最赚钱企业 AEye 的差距。

因此,Cepton 盈利能力是毋容置疑的,可以说处于行业中上游水平,未来仍有上升空间。

目前,全球激光雷达市场正以每年 22.7% 的速度增长,市场规模预计将从 2018 年的 13.2 亿美元增长到 2026 年的 67.1 亿美元。

Cepton 针对汽车领域的激光雷达产品具有小尺寸、低功耗等优势,在性能、成本和可靠性之间实现平衡,也赢得了市场。

去年,裴军在接受媒体采访时表示,激光雷达一个不变的目标就是降低生产成本。当前 Cepton 的微型激光雷达 Nova 已经将价格压到了 100 美元,未来还要降到 100 美元以下。

未来,随着激光雷达市场规模逐渐扩大、成本不断下降,实现激光雷达进入大众汽车消费市场必将指日可待,激光雷达的大规模应用已在路上。

0

分享

好文章,需要你的鼓励

相关推荐

-

华为乾崑智驾,今年会赢家通吃吗?

华为乾崑智驾,今年会赢家通吃吗?1年前

-

-

-

从唯一到第一,充电桩“卷王”降维取胜

从唯一到第一,充电桩“卷王”降维取胜11个月前

-

-

参与评论

请您注册或者登录汽车之心社区账号即可发表回复

去登录

相关评论(共0条)

查看更多评论